(関連)→ New Economic Thinking 2

改訂:261129 国際収支統計の基準が今年1月から大きく改定されたので、従来の基準による統計を残しつつ、それに新しい基準との関係を最小限追加し「この色」で付記しました。261026 タイトルを改訂し、前文部分と最後の4の内容を加筆しました。

改訂:261129 国際収支統計の基準が今年1月から大きく改定されたので、従来の基準による統計を残しつつ、それに新しい基準との関係を最小限追加し「この色」で付記しました。261026 タイトルを改訂し、前文部分と最後の4の内容を加筆しました。

国際収支のメカニズムのオーソドックスな理解は、New Economic Thinking 2 の体系とまったく整合的である。というよりも、結果論的には、国際収支のメカニズムの理解を一般的な財・サービス市場の取引と資産の関係に拡張し、一般化したものが New Economic Thinking 2 の体系だとも言える。

その糸口として、輸出立国政策を考える。ここで、「輸出立国」とは、恒常的に貿易収支(純輸出)が黒字である国のことをいうものとする。ドイツ、中国や近年の東アジア各国が典型であり、日本も図1のように、1980年前後以降から、つい2、3年前まではそうだった。

こうした状態は、短期的にはともかく、長期的には、その国の経済にとってマイナスがあると考える(ただし、短期的な景気対策としての輸出指向には意味がある)。このページでは、この貿易収支が恒常的に黒字の問題を扱う。

なお、こうした理解は、特殊なものではなく、オーソドックスな国際経済学からも導かれる(例えば、伊藤他[1994]、岩田[1995]を参照。また三國陽夫氏は早くから、この点について警告してこられた。三國[1993][2005]も参照)。

伊藤元重・通産省通商産業研究所編著[1994]『貿易黒字の誤解 : 日本経済のどこが問題か』東洋経済新報社

岩田規久男[1995]『国際金融入門』岩波書店

三國陽夫[1993]『円の総決算』講談社三國陽夫[2005]『黒字亡国―対米黒字が日本経済を殺す』文藝春秋

以下では、New Economic Thinking 2が提案する「ワルラス法則を基盤とする経済学」と、国際的取引の関係を見てみる。それは、国際的取引をより簡単に理解することにつながる。

データ出所:財務省

1 国際収支のメカニズム 〜国際収支の恒等式〜

さて、輸出立国の選択が経済全体に与える影響を知るには、国際収支のメカニズムを理解する必要がある。まず、日本の国際収支状況を示す図2の表をみよう。

なお、以下の説明は、為替レートが変動相場制の国の場合である。

ここで、重要なのは、上の水色の「経常収支」と、下の黄色の「資本収支」+「外貨準備増減」の和の絶対値は常に一致するということだ(ただし、実務的には、統計上の「誤差脱漏」があるので、これを加えて《つまり黄色プラス白色部分の合計と》一致する)。つまり、経常収支の黒字は必ず同額の資本収支の赤字(+外貨準備の増加)で埋められなければならないとうことだ。

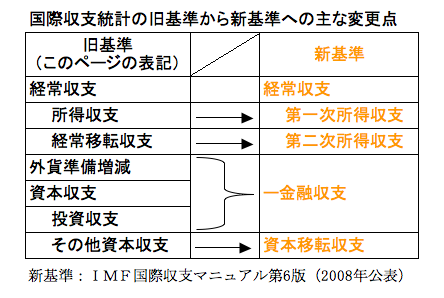

注)このページで使用している旧基準と、(日本では26年1月公表の統計から

適用された)新基準(IMF国際収支マニュアル第6版(2008年公表))の

関係は、ざっと次のような関係になっています。

特に注意すべきは、「資本収支」等と「金融収支」の符号が逆になったこ

とです。

詳細は、日銀の次のページを参照ください。

つまり、次のような式が、恒等的に成り立つ。これは、まあ会計式である。

経常収支+資本収支+外貨準備増減(+誤差脱漏)=0 ・・・(1)

(新基準):経常収支ー金融収支+資本移転収支(+誤差脱漏)=0

各項目を絶対値で書くとつぎのようにも書ける。この方が、左辺(経常収支)と右辺(資本収支系)の項目の関係がわかりやすい。

|経常収支|=|資本収支+外貨準備増減(+誤差脱漏)| ・・・(2)

(新基準):経常収支=金融収支ー資本移転収支(ー誤差脱漏)・・・絶対値化は不要

ここで、資本収支(=ーほぼ金融収支)とは、日本から海外への投資と海外から日本への投資の差引である。図2の表の資本収支のマイナス符号は、日本から海外への投資が上回っていることを示す。このマイナスは資本収支赤字を意味する。つまり、図2は、経常収支が黒字、資本収支(+外貨準備増減+誤差脱漏)が赤字(金融収支(ー資本移転収支ー誤差脱漏)が黒字)であることを示している。

なお、外貨準備増減は、急激な円安円高を緩和するために政府が外国為替市場に介入する(財務省が決定し、日銀が実務を行う)ことで生じる。マイナスは、政府による海外の通貨や債券買いの超過で生じ、プラスは売却の超過で生じる。マイナスが拡大するとは、外貨準備が増加したことを示す。

この外貨準備(に係わる外国為替市場への介入)で円を売って海外の通貨を買うとは、結局、ほぼ海外の債券を買うことと同じだ。日本の場合、多くは米国財務省短期証券(これも広義の米国債)や米国債で運用される。買ってるものを見れば、これは結局、資本収支に計上される民間の海外投資(そのうち債権投資)と変わらない。簡単に言えば、(目的は異なるが、結果としては)民間が行う海外投資は資本収支に計上され、政府が行うそれは外貨準備増減に計上されるというだけの違いとみればわかりやすい。(だから、新基準では、まとめて金融収支に入れられたと考えられます)。

だから、以下では、簡単化のために、政府が外国為替市場に介入せず、外貨準備で保有する海外債券等の配当や金利を無視(すると外貨準備増減はゼロとなる)して、資本収支だけが動くものと考えよう(経常移転収支が動かないものとして金融収支だけが動くものと考えよう)。

また、ここでは貿易・サービス収支(以下、略して簡単に「貿易収支」とする)を中心に考えたいので、簡単化のために、経常収支の中の所得収支や経常移転収支(第一次と第二次所得収支)は均衡しそれぞれプラスマイナスゼロの状態にあるとしよう。

すると、(2)式は、次のように書ける。つまり、貿易収支が黒字であるとき、資本収支(金融収支)は同額の赤字でなければならない。

|貿易収支|=|資本収支| ・・・(2')

(新基準):貿易収支=金融収支 ・・・・絶対値を取る必要なし

注)以下、新基準での補足は省略します。

2 「|貿易収支|=|資本収支|」と「New Economic Thinking 2」 の関係

(1)「New Economic Thinking 2」との関係

(2')式は、New Economic Thinking 2 でみた「ワルラス法則を基盤とする経済学」で出てきた財・サービス市場と資産市場という2つの市場間の関係とまったく同じ構造をしていることに注意しよう。(2')式は、国内の財・サービス市場が超過供給(需要不足)であるとき、海外貨幣・債券市場が超過需要となるというワルラス法則をそのまま表しているのである。

貿易黒字(財・サービスの超過供給)と資本収支赤字(海外通貨・債券の超過需要)

つまり、貿易収支の黒字とは、国内の財・サービス市場で超過供給がある分を海外市場に販売し、その代金を資本収支赤字つまり海外債券や海外貨幣(通貨)という資産の形で受け取ることである。このとき、海外債券や通貨には、(輸出入がバランスしている場合に比べて)超過需要が発生している。

(海外市場がない場合)

もう少しわかりやすく説明してみよう。簡単化のために、まず海外の国との国際取引がない場合で考えてみよう。この場合、財・サービスの超過供給で売れ残り(ないしは、供給力の稼働率の低下(注))が生じるとき、企業は、その分だけ売上収入が少ないわけだが、家計は財・サービスに使わなかった分(企業の売上収入の減少分に等しい)を貨幣・債券などの資産の形で保有している。

このとき家計は取引の媒介物として流通している貨幣を、資産としての貨幣として需要し(この意味で貨幣に超過需要が生じ)、資産として保有していることになる。それらは、金融機関などを通じて債券需要を膨らませ、債券市場に超過需要を発生させる。

つまり、財・サービス市場と貨幣・債券市場を合わせた経済全体としては、財・サービスの超過供給(需要不足)と貨幣・債券の超過需要が併存し、両者を合算するとプラスマイナスゼロとなる。これがワルラス法則(のちょっとだけ別の表現)である。企業は、売上収入を得られないが、経済内の家計などは、それに相当する資金を貨幣・債券という資産の形で保有しているから、経済全体としてはバランスしている(=ワルラス法則)。

(海外市場がある場合)

次にもう少し現実に近づけるため、これに「海外」(の国)というプレーヤーを加えて、財・サービスの超過供給分を海外が買い取る場合を考えよう。しかし、海外の国は、こちらの国へ十分輸出するものがなく、こちらの国は貿易黒字(純輸出>0)だとする。海外の国は当然、同額の貿易赤字である。

このとき、海外の国は、貿易赤字分に関して、輸出する側の(こちらの)国の通貨を持たないため、こちらの国の通貨での支払い能力がない。支払うためには、こちらの国から借入るしかない。借入の際に、(借入の担保?として)海外の国は、自分の国の通貨を交付するか、自分の国で発行された債券を企業に交付する(債券を発行する)。

つまり、輸出国(の企業)が輸出超過分の代価として受け取るのは、相手国の通貨か債券である。このとき、こちらの国内の財・サービス市場には超過供給(需要不足)があり、海外通貨・海外債券の市場(これは輸出国内にある海外通貨・海外債券を取引する市場と考えて良い)には超過需要が生じたのである。つまり、この2つの市場を合算すると、超過需要(超過供給)はゼロになり、ワルラス法則が成立していることがわかる。当然だ。

つまり、企業は売上のうち国内でみた超過供給分(貿易黒字分)を海外に買い取ってもらい(純輸出し)、その代金を海外の通貨(貨幣)や債券という海外資産で受け取る。

注)もちろん、ミクロの企業単位では輸出代金(海外通貨・債券)の全額

をいつでも自国通貨に換えて自国内で使うこともあるが、現実に貿易黒

字が存在している国(輸出立国の国)では、マクロ(一国経済全体)で

は(全経済主体の差引合計では)、そうはしていないのである(このあ

たりの説明は、「企業は」と書いてはいても、「平均的な企業は」とい

う程度の意味で使っていると考えていただきたい)。

(ワルラス法則との関係)

(2')式の左辺(貿易収支)は国内の財・サービス市場の超過供給(又は超過需要)を、右辺(資本収支)は資産市場(海外貨幣・債券の市場)の超過需要を示している。実際、貿易でやりとりされるのは、財・サービスであり、資本取引でやりとりされるのは債券や貨幣という資産なのだから、(2')式の左辺と右辺は「財・サービス」と「海外資産としての債券又は貨幣」の交換を表してもいるのである。つまり、恒常的な貿易収支黒字国は、少なくとも一国経済レベルでみれば、セイ法則が恒常的に破れていることを表してもいる。もちろん、このとき、ワルラス法則は当然に成立している。

以上は、簡単化の仮定をはずした(2)式、(1)式でも同様に言える。

(海外通貨からみた、資産としての通貨と取引の媒介物としての通貨の区分)

これを通貨(貨幣)に着目して見てみよう。輸出国は貿易黒字分を海外通貨や海外債券として保有している。それは明確に海外「資産」である。つまり、国際取引に関しては、海外通貨や海外債券は、海外のものだから、明確に資産として区分され認識されている。

これに対して国際取引以外の取引では、貨幣に関する、こうした区分(資産としての貨幣と、取引の媒介物としての貨幣の区分《→ New Economic Thinking 2 参照。また(注)》)が明確に認識されずに議論されることが多い。

注)金融機関への滞留や企業家計の手元に滞留している資金(その増加は

として認識されうる)も、資産としては認識されず、依然として取引の

媒介物としての貨幣として認識されていることが多い。

こうした海外通貨や海外債券は、(マクロ的には)国内での支払いには使えない存在である(注)。このために資産としての性格が明確になっているのだ。

注)なお、上でもふれたが、ミクロでは使える。例えば、企業が海外債券を

国内取引の支払いに充て、それを相手が受け取ればよい。しかし、それを

相手企業が国内通貨に換金すると、その段階で(マクロ的《国際収支的》

には)資本の流入(資本収支黒字方向への変化)となり、為替レートが自

国通貨高方向に変動し、それによって、貿易収支の黒字額は縮小してしま

う。マクロ的には貿易収支と為替レートを変動させずに「国内で」使うこ

とはできない。

このように、国際取引では、そこに異なる通貨が介在するために、通貨(や債券)が資産であることが明確に認識され計算されているのだ。これに対して、国際取引以外の取引では、こうした関係があいまいなまま、通貨総量で通貨変動等の解釈が行われることが多い(例えば機械的な貨幣数量説や、交換方程式の解釈の議論など)。

(2)貿易収支と資本収支の関係

さて、貿易収支が黒字のとき、当然、自国以外の海外の国(の合計)の貿易収支は同額の赤字でなければならない。では、海外の国は、その輸出代金(海外の国にとっての輸入代金)をどうやって支払うのかといえば、それは上で見たように貿易収支が黒字の国から借りるしかない。だから、貿易黒字の国は、黒字分の資金を海外の赤字の国に貸さなければ貿易黒字にはならない(ー絶対にー)。貸すことが、資本収支の赤字として把握されるのだ。

このとき、貸す国の国際収支統計には、それが資本収支の赤字として計上される。逆に借りる側の国の国際収支統計には、資本収支の黒字として計上される。貸すとは相手国に対する債権を持つことであり、具体的には、輸出企業は、相手国通貨の預金や相手国の債券を受け取る。

仮に、輸出企業がこれらを自国通貨に換えたいとき、そのためには相手国通貨(や債券)を売って自国通貨を買わなければならない。すると、自国通貨高となって、貿易収支は均衡に向かい、すべての企業がそうすると、事後的には貿易収支の黒字は消失してしまう。

貿易黒字側の国(の企業など)が、相手国の通貨や債券でずっと持っていない限り、為替レートは自国通貨高の方向に変動する。自国通貨に換金してしまうと、事後的に、資本収支の赤字は消滅し、同時に貿易収支の黒字も消滅するわけだ。

つまり、(簡単化の仮定の下では)必ず貿易収支の黒字と資本収支の赤字はセット(逆に貿易赤字と資本黒字もセット)で生じる(これが、(2')式の意味である。簡単化の仮定を外した(1)式、(2)式でも、経常収支黒字と資本収支ほかの合計で同様に成り立つ)。

3 為替レート

資本収支独自の要因で資本収支も変動し、それは為替レートに影響する

さて、もちろん、実際には、資本収支は、こうした貿易収支の動向とは別の要因で動く場合も多い。

例えば、非常に魅力のある高成長国へは海外から投資が集まるだろう。第2次世界大戦以前の米国も長期にわたって高成長が続いていたため、継続的に海外から投資が集まっていた。資源国にも投資が集まる傾向がある。また、90年代末には、東アジアに投資資金が流入し、それが破綻して東アジア危機が生じたが、破綻前には、東アジア各国は有望な投資先として捉えられていて、そのために海外資金が流入していたのだ。

いずれにしても、資本収支独自の要因によって資本収支が変化すると、それに従って為替レートが変動し、さらに、それによって貿易収支も「受動的に」変動する。積極的な海外投資の増加で資本収支の赤字が増えると、その分、貿易収支も黒字が増える。

日本の低成長経済への移行で巨額の貿易黒字発生

図1を見ると、日本は高度成長期には貿易黒字と赤字を交互に繰り返していたのに、低成長期に入ると同時に、貿易黒字が巨額化している。これも、このメカニズムによる。

つまり、高度成長期の日本は、成長のための設備投資資金の需要が強く、海外からの資金が流入を続けていた。このために、当時は貿易黒字の決済に必要な資本収支の赤字分がそれによって相殺され、資本収支(≒▲貿易収支)はゼロ近傍を小幅に変動していたのである。

当時の日本は輸出競争力があったので、それによる資本収支赤字分で資源国のように資本収支黒字にはならなかった。しかし、上で見た資本収支黒字国と同じメカニズムが働いていたわけだ。

ところが、日本が低成長時代となると、成長のための日本国内の設備投資資金需要も低下するし、海外から見ても投資先としての魅力はないから、海外資金の流入が減少する。

一方で、国内が低成長であれば、需要を海外に求め、輸出する必要も強まる。この結果、海外の国に日本の輸出製品を買ってもらうための海外貸付(資本収支の赤字となる)がもろに表に出るようになったのである。かくして、その資本収支の赤字の顕在化に対応する規模で、巨額の貿易黒字が恒常化するようになった。

日本が低成長経済となったことで、日本は、輸出依存型経済の傾向を強めたとも言える。低成長と貿易収支の巨額の黒字はリンクしていたのである。

貿易収支黒字が続くには、為替レートは自国通貨安でなければならない

貿易収支がトントン(プラスマイナス・ゼロ)の場合と、貿易収支が黒字の場合で為替レートを比較すると、貿易収支黒字の場合の方が自国通貨安でなければならない。貿易収支が均衡する為替レートとは、どのようなものかをわかりやすく書いてみよう。A国とB国があり、A国はテレビ1台をB国に輸出し、B国はリンゴ1個をA国に輸出する。このとき、両国の貿易収支が均衡する為替レートとは、「A国の通貨でのテレビの価格=(為替レート)×B国の通貨でのリンゴの価格」が成立するような為替レートである。言い換えれば、A国の通貨でのテレビの価格とB国の通貨でのリンゴの価格が一致し、交換できるような為替レートである。

もちろん、現実には、A国は、テレビ1台に対してリンゴ1個を受け取っても、採算が取れないと考えて取引が成立しないかもしれない。しかし、成立した取引については、こうした関係で示される為替レートが、貿易収支を均衡させる為替レートだ。

つぎに、A国に貿易収支の黒字が生ずる為替レートとはどんなものかといえば、例えば、A国のテレビ1台にリンゴ2個が対応するようなレートである。しかし、B国は生産能力が不足していてリンゴを1個しか輸出できないとする。このとき、B国は、リンゴ1個分の金額をA国から借り入れて決済する。借入の際には、支払いの替わりないしは借入の担保的に自国通貨を交付してもよいし、いつか必ず払いますという債券証書を交付してもよい。これによって、A国は、テレビ0.5台分の貿易黒字が生じ、一方で、残りの0.5台分に相当する資金をB国に貸付け、貸付の証としてB国の通貨か債券を受け取る。

このように、A国が資金をB国に貸し付けるなら、為替レートは、貿易収支が均衡する(つまりプラスマイナスゼロになる)為替レートに比べて、A国の通貨が半分に値下がりし、貿易収支は黒字になり、同額だけ、資本収支も赤字になっている。

もし、A国がB国に貸し付けなかったら(資本収支赤字は発生せず)、テレビ1台はリンゴ1個と交換するしかなく、為替レートは、その貿易収支が均衡する為替レートに変化し(=その分A国の通貨は通貨高となり)、貿易黒字は消滅する(これは資本収支赤字消滅の結果である)。

(2)為替レートの決定要因(参考)

以下では、簡単化のための所得収支=0などの仮定を外して、為替レートの決定要因を考えて見よう。

国際収支では、恒等的に(1)式又は(2)式が成り立つ。いわば均衡状態である。この制約の下で、為替レートは何によって決まるのかを整理しておこう。これには、実需的要因と投機的要因がある。まず、前者について経常収支側の要因と資本収支側の要因に分けて考えて見よう。

経常収支側の要因

経常収支を構成する要素としては、大きくは貿易収支と所得収支がある。

(貿易収支)

その国が他国に比べて相対的に輸出競争力が強ければ、貿易収支は黒字となる。貿易収支が黒字になれば、資本収支も受動的に同額の赤字となる(くりかえせば、それは輸出が増加すると、決済段階の貿易赤字国側の資金需要で赤字国には資本収支の黒字が必要とされるからだ)。

このとき、貿易相手国への貸出(海外投資)の大きさ(資本収支赤字の大きさ)にしたがって為替レートが変動する。貿易黒字の全額をカバーするだけの資本収支の赤字(海外投資)が実現すれば、為替レートは変動しない。

しかし、資本収支の赤字の規模が貿易収支黒字の規模に足りないとき、足りない程度に応じて為替レートが自国通貨高となり、それに応じて、貿易収支黒字額は事後的に(その分だけ)縮小して、資本収支の赤字の規模と一致する。つまり、貿易収支黒字の変動は、①資本収支の赤字の変化と②為替レートの変化の2項目の組み合わせでバランス調整がされる。

つまり、「輸出競争力」を規定するのは「短期的には」為替レートだといえる。また、資本収支の赤字を抑制すれば、為替レートは自国通貨高とない、貿易収支黒字は縮小する。資本収支赤字は貿易収支黒字の必須条件でもある。

以上の場合、貿易収支が能動的に働き、それにしたがって資本収支赤字と為替レートが変動したと言える。

(所得収支)

一方、海外資産が大きい国(過去の貿易黒字が大きく、したがって過去の資本収支赤字【=海外投資】が大きかったため、海外資産が積み上がった国)は、その海外資産からの投資収益、配当、利子などが流入し、それが所得収支黒字要因となって、さらに経常収支黒字要因となる。後は貿易収支と同じである。

ちなみに、近年の貿易収支の赤字を「(偶然)所得収支の黒字がカバーして」、かろうじて経常収支赤字が大きくなっていないといった論調が見られるが、これは少しおかしい。

所得収支の増加は、基本的に過去の資本収支赤字(=海外投資)の結果、海外に蓄積されてきた海外資産から生じたリターンに基づく。

日本の海外資産の増加は、上の図1でみたような80年代以降の貿易収支の巨額の黒字によって蓄積されてきたものだ。こうした海外資産の蓄積によって、海外資産からのリターンが2000年代に入って急増するようになったのだ。

所得収支の黒字の巨額化は、当然、円高要因である。それによって輸出が不利となり、貿易黒字が減少しているのである。つまり、貿易赤字と所得収支黒字の増加は無関係な現象ではなく「所得収支黒字増加→円高要因→貿易赤字の増加」という明確な因果関係があるのだ。

日本は過去の、巨額の貿易黒字に頼った安易な「輸出立国型」経済運営の結果、海外資産が巨額化し、それによって現在の製造業は円高という報いを受けているのである。これは今後もボディブローのように効き続けていく。

このように、経常収支側の要因に根拠があるときには、それが能動的な要因となり、資本収支もそれに応じて変動するが、資本収支の変動は受動的なものである。

資本収支側の要因

だが、資本収支が独自の要因で動く場合も少なくない。上で見たように、高成長が続く国は、設備投資資金の需要が高いため、海外から資金が流入する。また、資源国では、資源開発のための資金需要が強く、このため、海外からの資金流入が続く傾向がある。

また、その国の金融政策の動向によって、金融緩和時には、金利が低下して資金は流出傾向となり、逆の場合は、資金が流入傾向となる。それはそれぞれ資本収支を左右する。

さらに、国際的な金融危機が高まると、資金を安全な通貨に移動させる動きが生ずる。安全な通貨には、資金が流入し(資本収支黒字傾向)、その結果、その国の通貨は高くなる。リーマンショック後のユーロ危機などでは、ユーロを避けてドルや円に資金が流入して、日本の製造業は円高に苦しんだ。

広義、狭義の投機要因

以上は、実需に基づく要因だった。次に投機的要因について見てみよう。

貿易収支が将来どのように変化するかといった長期的な貿易収支の見通し(それには生産者物価上昇の見通しや賃金上昇の見通しなどがかかわる)は、投機的な行動に影響を与え(そうした国の通貨の需要を高め(低め))、それが為替レートに影響する。所得収支の将来見通しも同様である。

また、そのほかにも、その国の経済成長の将来見通しが高くなる要因があれば、将来の資金需要を考慮して、投機的にその国の通貨を買っておこうという動きが強まるため、為替レートは(そうした将来の見通しにしたがって)変化する。その国の資金需要の将来見通しが高ければ将来の金利上昇が予想される。現時点で金融政策が変化しない場合でも、あるいは現時点で経済成長が高くなくても、それが将来変化すると予想されれば、それを前提に(投機的に)その国への資金の流出入が変化する。資金が流入する国では自国通貨高となり、流出する国では自国通貨安となる。

このとき、資本収支の赤字(資本流出)に応じて、受動的に経常収支側の主に貿易収支も変動する。これは、資本収支が能動的に赤字になれば、自国通貨安になるので、貿易収支は黒字が増加するからだ。逆に資本収支が能動的に黒字になれば、自国通貨高になるので、貿易収支は黒字が縮小、赤字傾向を強める。

注)為替レートを中心に考えるだけで、比較優位説(→派生してオランダ病、資源国の成長、自動車と電子産業の関係の問題)について、明快な説明ができる。・・取りあえず省略。将来、この辺りに挿入する予定。

4 自国通貨安で生じる資本収支赤字増大は、なにをもたらすか

以上のように、自国通貨を安くする力は、経常収支側、資本収支側どちらが能動的かにかかわらず、資本収支の赤字(海外投資)と経常収支の黒字をセットで大きくする。これは何を意味するだろうか。ここまで見てきたことは、基本的にオーソドックスな正統的経済学の観点に基づく。以下では、New Economic Thinking 2でみた「ワルラス法則を基盤とする経済学」の観点をより強く加味して見てみよう。

経常収支黒字分は日本企業のバランスシートには載るが、それは海外資産だ

経常収支黒字(=資本収支赤字)とは、その分だけ海外資産が増加することを意味する。これは、企業のバランスシートB/Sの資産として計上されるが、それを国内の支払いで使うことはできない。使うには、それを自国通貨に換金する必要がある。しかし、そうすれば、自国通貨が買われて自国通貨高になる。日本で言えば円高である。

注)もちろん、何度も書いたように、個々の企業は、全額を自国通貨に換

金することができる。しかし、現実には、輸出立国の国は、実際に経常

収支が黒字なのだから、すべての企業や経済主体を合算すると、平均的

には、受け取った海外資産(海外債券や貨幣)を自国通貨に換金してい

ないのである。

海外資産は国内では使えない=国内に還流しない

例えば、(平均的な)企業は、輸出財(輸出製品)を100のコストをかけて生産し、それを海外に輸出して、輸出代金を100受け取るのだが、そのうち5は海外通貨と海外債券で受け取るとしよう。つまり、5は海外資産である。したがって、企業は、それを国内でのコスト支払いに使うことはできないから、企業が国内の生産の際に支払うコストは95だけである。

このとき、家計は企業の生産に当たり労働力、設備資金、資本金を提供して、その対価として賃金、利子、配当として受け取る。しかし、受け取るべきは100であるところ、95しか受け取れない。企業を輸出企業とそれに中間財や原料を提供する下請け企業に細分化すれば、下請け企業への支払いも同様に95%しか支払われない(もちろん、どのように配分するかは企業次第である)。

家計や下請け企業は100を提供し、輸出企業は100を生産して100を販売しているのだが、家計や企業への支払いは95しかない。内需が盛り上がらないのも当然だろう。企業が100を支払うためには、輸出代金は全額、自国通貨に換金されなければならない。すると、自国通貨高になり、事後的に経常収支黒字は消滅する。

「ワルラス法則を基盤とする経済学」でみると これは、New Economic Thinking 2でみた「ワルラス法則を基盤とする経済学」でみると、財・サービス市場の生産、分配、支出の三面等価のサイクルのうちの分配が抑制され、その分は、資産市場(海外資産)に流出しているということだ。財・サービスの生産を中心とする生産、分配、支出の三面等価の資金循環サイクルから、購買力が資産市場に流出しているのである。その資産がたまたま、海外資産だということだ。

つまり、輸出代金の一部(貿易黒字分)が海外資産となることによって、その分が国内市場に還流することがない(当然のことである)。

たしかに、短期では生産設備の稼働率は高まり、雇用は増加する。しかし、生産コストとして支払われるべき資金の一部は、海外輸入国に貸し付けられ、国内経済には還流していない。つまり、家計などのへの支払いは、あるべき水準よりも低い。したがって、国内需要が小さいのも当然だろう(かくして、企業はますます需要を海外に、つまり輸出に依存するようになる)。貿易収支黒字が大きいほど、国内経済は疲弊する。(確認していないが、ひょっとすると韓国はそれかもしれない。ドイツ経済が好調とされてきたが、ドイツ国民は、それほど満足していない理由もそれである。)

その低下分は、企業が海外資産の形で、海外で保有しているのだから、輸出立国の国では、それは国内では使えない。しかし、それは輸出立国政策をその国が取っているからだ。

不況ではないが国内空洞化を促進する構造的な問題が生じる

日本企業は、海外通貨や債券を受け取って、売上収入は十分確保されている。しかし、経常黒字分は国内には還流しない。「日本企業」と「日本経済」は完全には重なっていない。両者には、ズレがあるのである。つまり利害もずれている。日本企業(特に輸出企業)にいいことは必ずしも日本経済によいことではない。

海外資産は、上で述べたように、企業のB/Sには計上されるが、国内では使われないから、それは内部留保となる(もっとも内部留保の増加原因としては、設備投資の低迷で企業が金を使わない点の方が大きいだろう)。

企業は、海外を含めれば売上は確保しているから、企業にとっての不況ではない。この意味で真の不況ではない。企業は、全体として、設備投資を抑制する必要を感じないし、雇用を抑制する必要も感じない。

しかし、第一に、国内の需要は低迷する。第二に企業は設備投資は抑制しないが、国内での設備投資は、一般的には、比率を低下させ、海外での設備投資の割合が増え、海外での雇用を増やすインセンティブがある。

企業から見れば、為替レートの不安定を考えると海外で生産する方がリスクが小さいし、日本の賃金水準は高いから、海外で生産するための設備投資と雇用を拡大させる方が合理的である。資金も貿易黒字で累積してきた莫大な海外資産を有効活用できる。そして、第一の問題である日本国内の需要の低迷である。

一見、円安であれば、国内産業の国際競争力が強まり、生産の海外移転が防止されるよう見えるかもしれない。しかし、そうではない。それによって生じる企業の海外資産の肥大化は、生産の海外移転を促進する。一方で、輸出立国政策による貿易収支黒字(純輸出)分は国内市場に還流せず、内需は抑制される。これは国内の設備投資を行う理由を消滅させる。

したがって、日本企業は、海外への生産移転を進める合理的な理由があることになる。国内の空洞化が進むのも当然だろう。

輸出立国政策こそ、国内空洞化の根本的原因である。

繁栄するのは経常収支赤字国である(しかし、いつまで借金が続けられるかに依存) つまり、経常収支黒字が存在する状態では、国内経済は盛り上がらないということである(ただし、輸出が順調に増えていけば、輸出企業は設備投資を増加させる。このときはじめて内需に好影響が生じる)。

このとき、どこの国の経済が活性化しているかと言えば、経常収支赤字国である。その国では、家計などは100働いて105を受け取っているのだ。

だが、もちろん、経常収支赤字国の繁栄は、海外からの借金によるものだ。だから、その繁栄は、借金がいつまで続けられるかに依存している。ギリシャは、その典型例だと言える。しかし、それ(破綻)を免れうる国もある。基軸通貨国だ。基軸通貨国米国は、自国通貨で借金出来る。だから、ドルを印刷すればいくらでも借金は返せる。そうして、世界にはドルがあふれ、ドルは減価を続けてきたのである。

また、実体経済が高度成長を続けている国も借金は返せる。第2次大戦以前の米国などだ。

経常収支がとんとんなのは良いことだ

日本が経常収支赤字国になることはまずい。しかし、経常収支黒字国であり続ける必要もない。経常収支トントンが国民にとってもっとも好ましい経済だ。長期的には輸出立国は好ましくないのだ。

ただし、短期的には景気対策として外需は重要

ただし、不況からの脱出に際して、外需は重要だ。国内の企業や家計などの経済主体は、長期停滞下では、等しく今後も停滞が続くと考えて設備投資や消費を増やさない。こうした「期待」に囚われないで行動できるのは、「政府」か「海外」という経済主体しかない。海外は、その国独自の景気変動があって、それが必ずしも日本と連動しているわけではないからだ(もっとも、世界同時不況では、その連動性が高まっているために、それが問題をさらに難しくしているわけだ)。短期では(海外各国との関係が問題なければ《各国から近隣窮乏化政策だとの非難がなければ》)、為替レートを引き下げ、輸出を伸ばして不況から脱出し、しかる後に、経常収支トントンにもどればよい。

===

◎最後に、もし、この内容に係わる何かについて(特にペーパーに)書かれる場合、何がしか参考になる点がありましたら、参照文献として拙著『日本国債のパラドックスと財政出動の経済学』(新評論、2013)を上げていていたければ幸甚です(なお、このページだけでなく、このブログの「New Economic Thinking(新しい経済学)シリーズ」に書かれていることは、ほぼこの本に書かれています。また、「財政出動論シリーズ」に書かれていることの大半も同様です)。もっとも、このページに書かれていることは極めて不十分にしか書かれていません。